日盛投顧大中華周報

即將進入產業旺季 龍頭啤酒廠就位

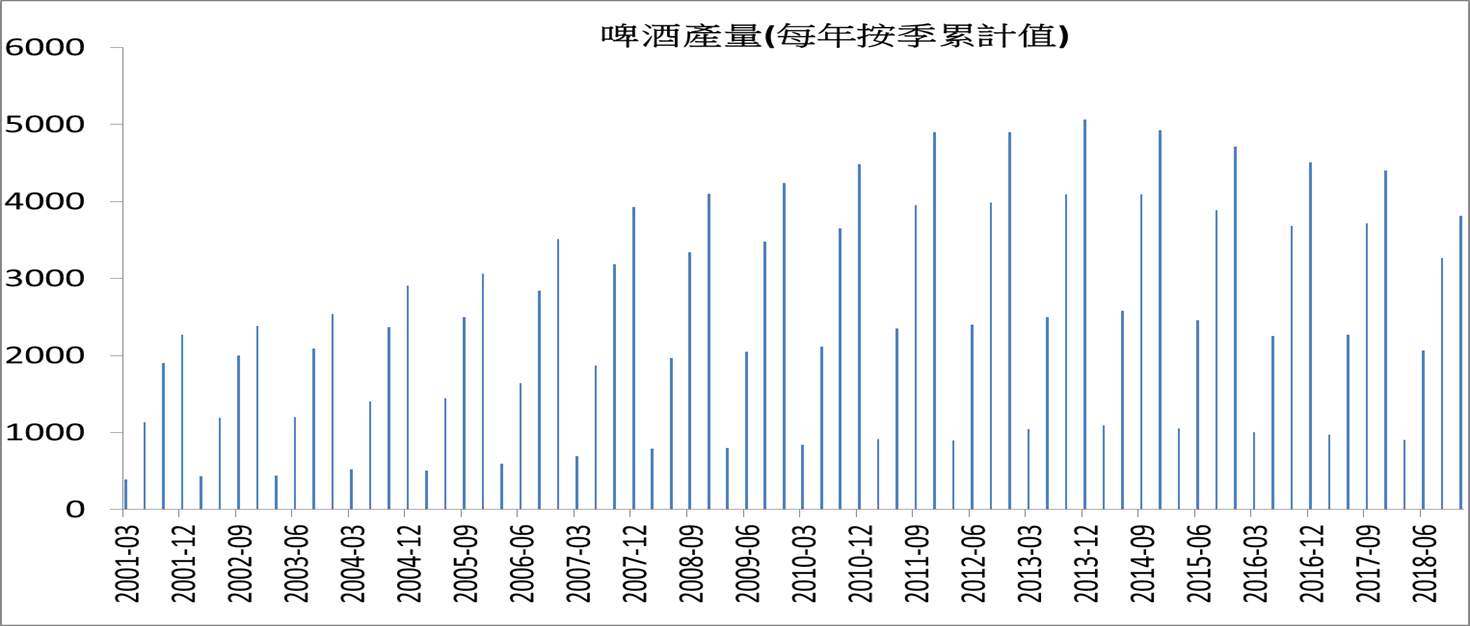

中國啤酒產量於2013年達到高峰,之後採供給側改革成效顯著,市場產量縮小,2018年產量3812萬噸、YOY-13.39%。迫使近年啤酒產品結構朝向中高端發展,將有利於經營中高端品牌的龍頭廠商,例如華潤、青島。

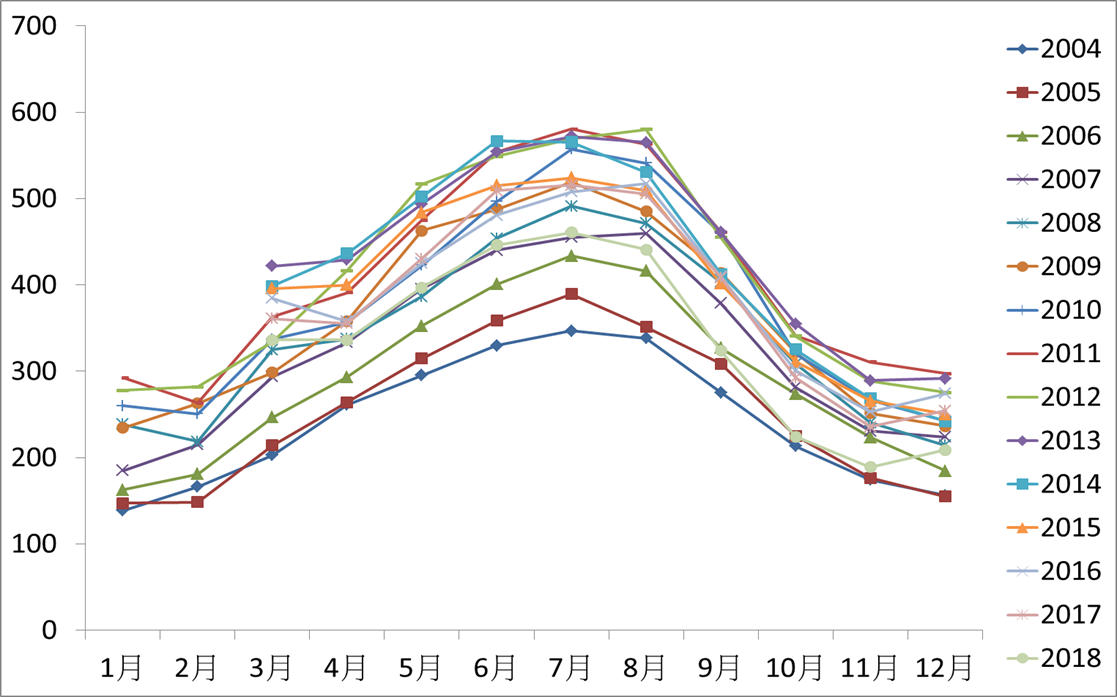

觀察2004年以來中國啤酒產量狀況,每年4月份起產量將明顯增加,到7、8月份達到高峰。

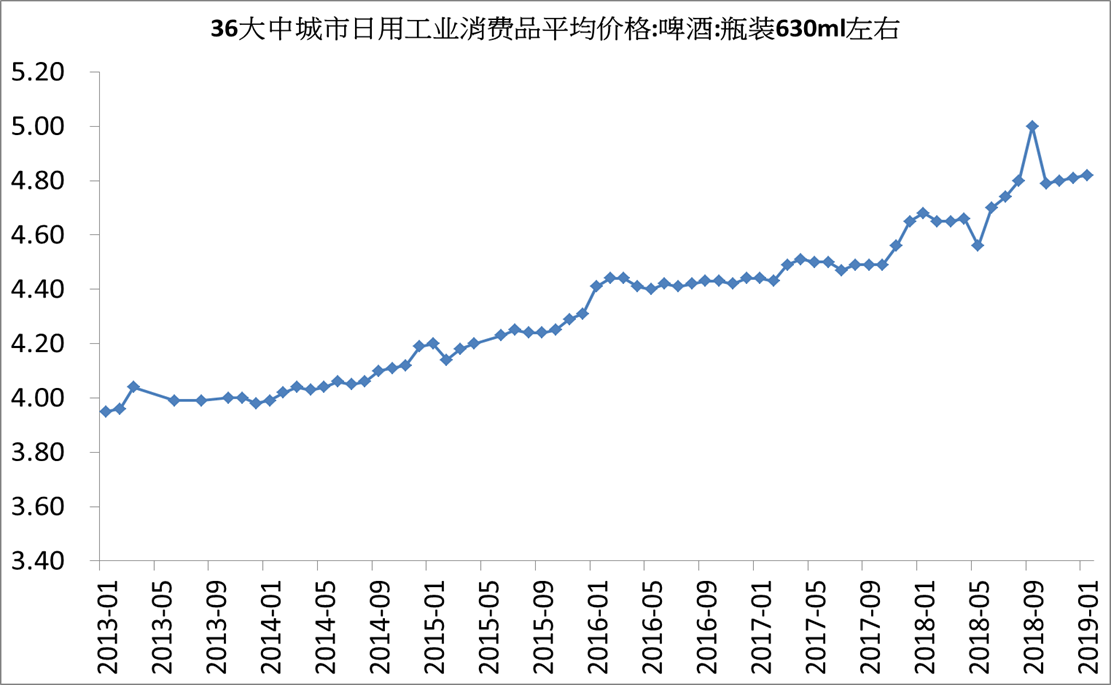

2013後中國啤酒行業於採供給側改革,成效逐漸顯現,近年來呈現產量減緩、價格回升的態勢。

華潤啤酒(0291.HK)

產業秩序好轉,即將進入旺季

中國啤酒產業集中度持續提高,且啤酒需求具剛性:

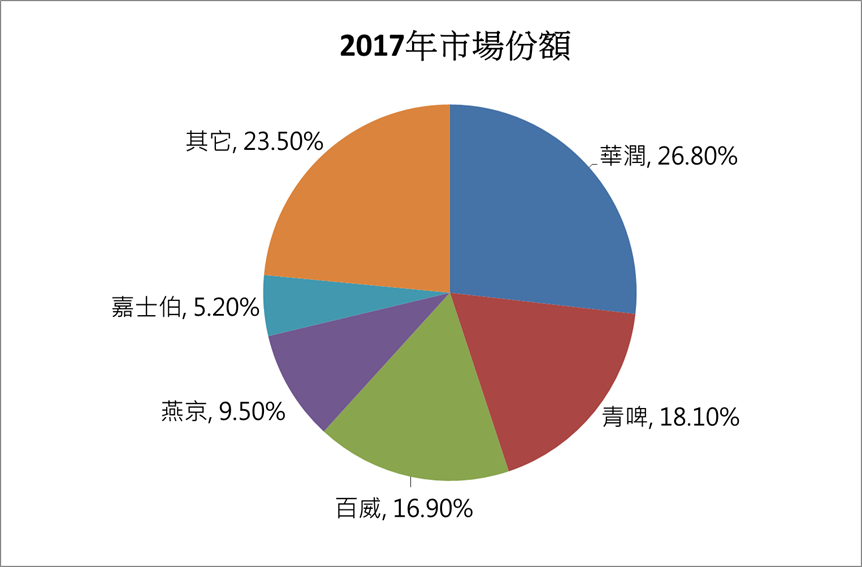

在經歷供給側改革後,2017年中國啤酒行業集中度持續提高,前五大廠(華潤26.80%、青島18.10%、百威16.90%、燕京9.50%、嘉士伯5.20%)覆蓋率已達76.5%(前三大61.80%),預期未來市場份額仍將持續向龍頭廠商集中。

由於啤酒需求受到經濟景氣波動的影響較小,且對消費者具有一定的黏性,因此需求相對穩定。

即將進入產業旺季,2019年獲利穩定增長:

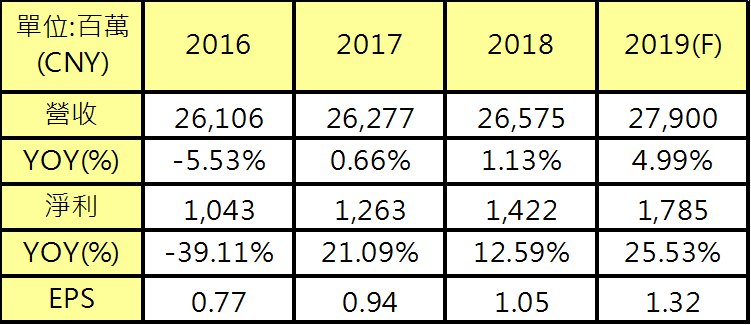

展望2019年,由於產業持續有利於大廠經營,預料華潤啤酒營收將增長至335億人民幣、YOY+5.12%,在成本降低、單價提高下,淨利潤將達21.50億元、YOY+120.06%,EPS0.67元。

青島啤酒(0168.HK)

高端品牌發力 獲利高度成長

啤酒產業2019年成本可望稍稍降低:

根據年報估算,成本結構中玻璃瓶佔25%、紙箱佔15%、大麥佔12%,2018年玻璃瓶與紙箱成本高漲,稀釋啤酒廠商獲利,所幸2019年玻璃瓶與紙箱成本可望降低,再加上價格高漲的澳洲大麥,將有替代選項降低成本衝擊下,預料2019年中國啤酒廠成本可望降低。

復興入股將有助出口端打高端品牌:

青啤獲復星入股,復星收購青啤股權成為其第二大股東後,青啤可能利用復星國際在出口和高端品牌打造方面的全球業務觸角,持續擦亮中高端品牌招牌。目前青島啤酒主品牌+嶗山啤酒第二品牌的產品系列,中高端品牌定位清晰,將有助於單價提高、毛利提升。

即將進入產業旺季,2019年獲利穩定增長:

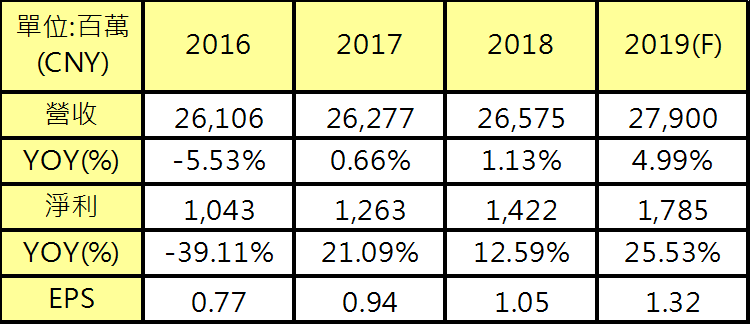

展望2019年,由於產業持續有利於大廠經營,預料青島啤酒營收將增長至279億人民幣、YOY+4.99%,在成本降低、單價提高下,淨利潤將達17.85億元、YOY+25.53%,EPS1.32元。

資料內容僅供參考,本公司恕不負任何法律責任,亦不作任何保證。